|

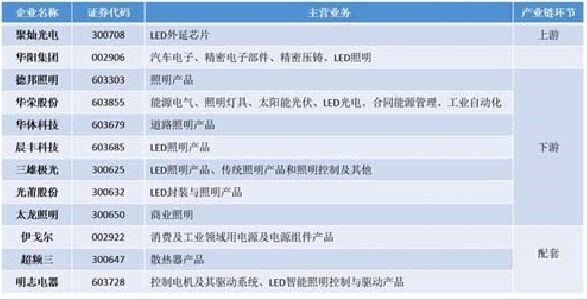

2017年,半导体照明行业经历了一场上市热潮,IPO审核提速,大批LED企业先后登录资本市场。2017年全年共有12家LED企业先后登录资本市场,其中主板市场5家、中小板2家、创业板5家。从企业所在产业链的位置来看,上游芯片环节1家、下游应用环节8家,配套环节3家。在上游垄断竞争,中游一超多强的局面下,更多下游应用企业通过资本市场获得快速发展,是必然选择。

图表1:2017年半导体照明行业IPO企业汇总

并购整合热度不减,纵向整合仍是主体

(一)并购事件

2017年,半导体照明行业共发生45其重要并购整合交易,披露的交易金额超过200亿元人民币,基本与前几年持平。按交易总价值来看,26起交易金额过亿,其中奥瑞德收购合肥瑞成超过70亿元,为2017年最大的交易案。

图表2:2017年LED照明行业主要并购事件(单位:亿元)

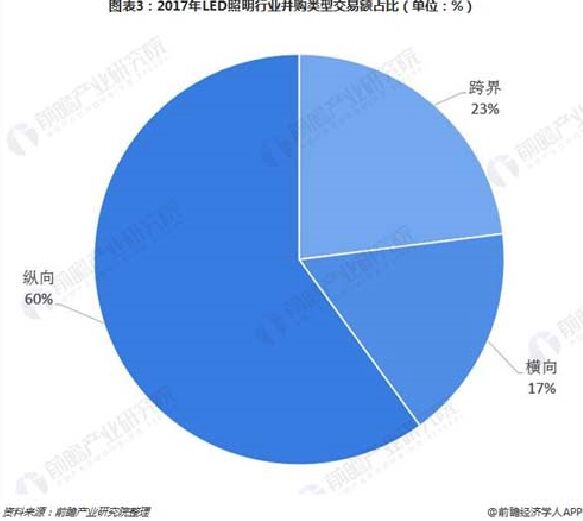

(二)并购类型

从并购类型来看,纵向整合仍是主体,跨界融合更加活跃。按交易金额统计,横向并购发生21起,披露的交易额超32亿元,占比17%,在城市景观照明(工程)和车用LED两大方向的整合力度较大;纵向垂直一体化并购发生6起,披露的交易额超115亿元,占比60%,主要方向是其他环节企业集中向利润较高的芯片环节靠拢;跨界并购发生16起,披露的交易额超44亿元,占比达到23%,主要布局在汽车和教育等方向。从今年整合并购的特点可以看出,有高达23%的资金被挤出LED行业,用于投资其它行业寻求资本的增值。另外,海外并购占比也达到了6%,在国内市场竞争激烈的情况下,资本亦在空间上寻求扩展增值。

图表3:2017年LED照明行业并购类型交易额占比(单位:%)

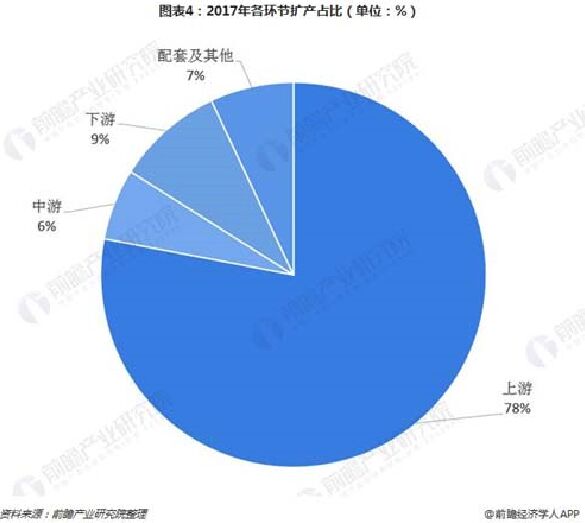

增资扩产高潮再起,行业前景被看好

2017年,LED照明行业扩产规模超过700亿元,扩产项目达到31个,其中,超10亿元的投资项目达17起。从产业链环节看,上游扩产占比78%,中游占比6%,下游占比9%,配套及其它占比为7%。2017年的扩产主要集中在上游芯片环节,在芯片价格增长,市场景气高企,盈利能力回升,规模效应凸显的刺激下,相关企业竞相扩产。

从投资方向来看,上游企业一方面持续扩大LED外延、芯片规模;另一方面,龙头企业重资向化合物半导体领域延伸,包括激光器、光通讯器件、射频、滤波器、电子电力、车用半导体等。

图表4:2017年各环节扩产占比(单位:%)

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国LED照明产业市场前瞻与投资战略规划分析报告》。

|